De façon régulière, nous analysons une thématique actuelle liée à la propriété comportant des enjeux significatifs. Aujourd’hui, la Présidente de l’APCAV, Brigitte Borel, nous parle de l’impôt sur les gains immobiliers, des possibilités de déductions, du réinvestissement du montant de la vente et report de l’impôt. Bonne lecture !

Lors de la vente d’un immeuble ou d’un terrain faisant partie de la fortune privée, un impôt spécial est dû : l’impôt sur les gains immobiliers. Le montant effectif de l’impôt à payer lors de la vente de votre propriété dépendra essentiellement de la loi fiscale cantonale, en règle générale, la durée de la possession et quelques fois le montant de la plus-value.

L’impôt ne sera dû que dans la mesure où un bénéfice est réalisé, à savoir si le prix de vente est supérieur au prix de revient. Ce dernier se compose en principe du prix d’acquisition augmenté des investissements supportés en propre ayant généré une plus-value durant la période de détention appelés impenses (voir p.28 de la brochure « Impôt sur les gains immobiliers » cf. source ci-dessous).

Parfois, la valeur d’achat ne peut être établie précisément lorsqu’il s’agit d’un immeuble détenu depuis de nombreuses années. Des dispositions particulières interviennent alors pour déterminer le prix d’acquisition, différant selon les cantons. En Valais, à défaut, « la valeur cadastrale au 1er janvier 1977 peut être invoquée comme prix d’acquisition » (p.30 « Impôt sur les gains immobiliers »).

Les frais déductibles du gain immobilier

Concernant les impenses, ce sont des dépenses qui conduisent à augmenter la valeur du bien pendant la durée de détention comme par exemple:

- Frais de constructions

- Agrandissements

- Transformations

- Améliorations durables

- Améliorations foncières

Ces dépenses ne sont pas comparables aux dépenses liées à l’entretien du bien et au maintien de sa valeur, lesquelles sont déductibles du revenu ordinaire au même titre que le sont les intérêts hypothécaires l’année où elles sont effectuées (exceptions pour les frais de démolition en vue d’une construction de remplacement ainsi que pour les frais d’économie d’énergie, dont le solde négatif non encore déduit peut être reporté sur les deux périodes fiscales suivantes – cf. source “Catalogue pour la déduction et la répartition des frais relatifs aux immeubles”).

Les frais liés à l’achat lors de l’acquisition et à la vente de la propriété sont également déductibles du gain immobilier. Ils comprennent les frais de notaire, d’inscription au registre foncier, les commissions de courtage (plafonnées), les frais liés aux annonces, les honoraires d’avocat ou encore les droits de mutation payés. Ils comprennent également les indemnités payées en cas de résiliation anticipée de votre hypothèque lors de la vente. Le mobilier compris dans le prix de vente dont la valeur est indiquée dans l’acte de vente peut également être déduit du gain immobilier. Toutes ces dépenses doivent toutefois pouvoir être justifiées.

Les copropriétaires, les conjoints et les enfants sont imposés séparément sur leurs gains immobiliers.

Nous vous conseillons donc de conserver soigneusement durant toute la durée de possession du bien immobilier l’ensemble des factures et justificatifs de paiement des frais que vous serez en mesure de déduire du gain immobilier au moment de la vente en vue de déterminer le montant de l’impôt.

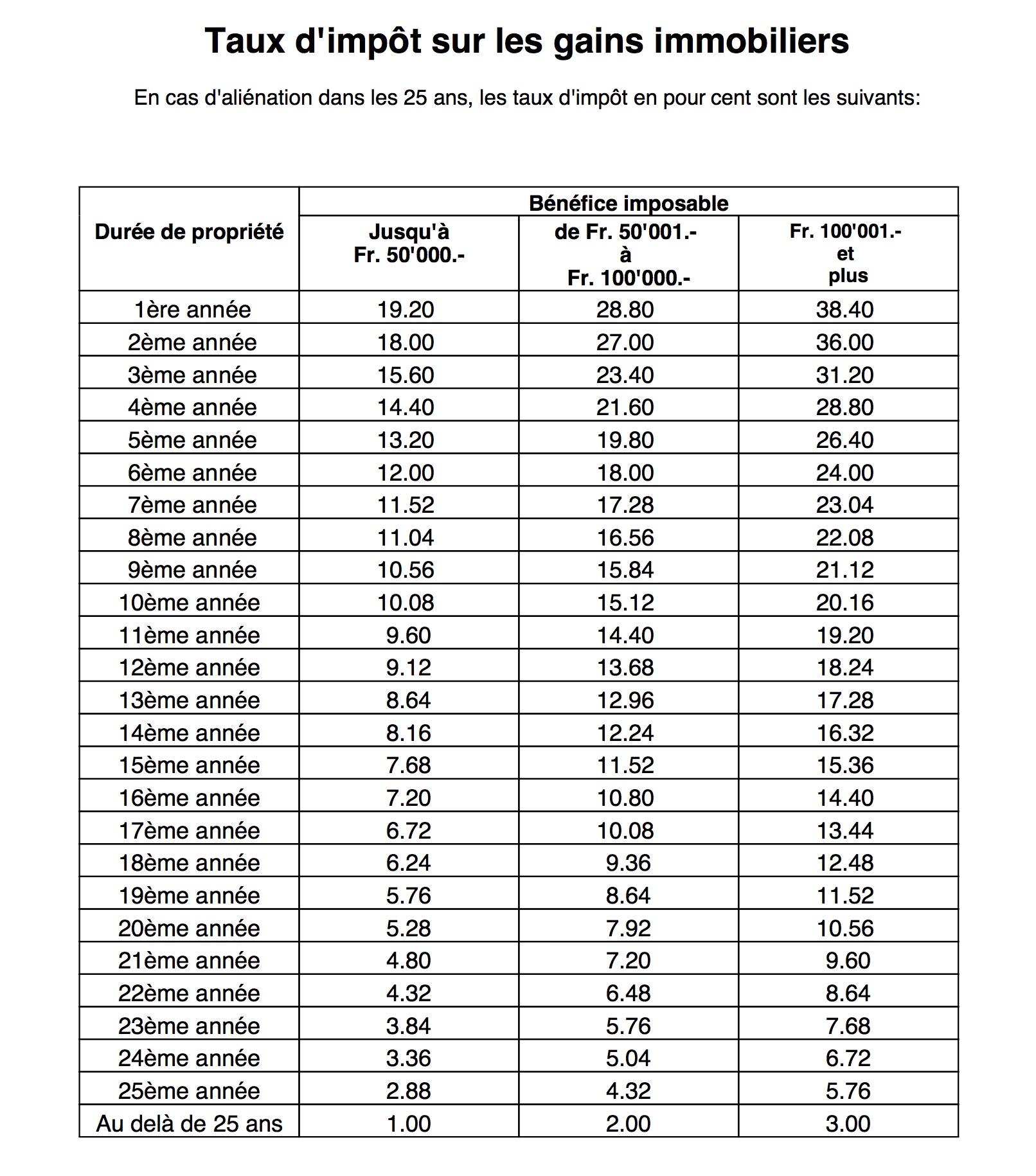

L’impôt sur les gains immobiliers est calculé sur le montant du gain. Son taux diminue au fur et à mesure des années de possession, le taux plancher étant atteint à partir de 25 ans.

Situation en Valais

A noter que les étrangers qui ne sont pas domiciliés en Suisse ne peuvent sauf exception vendre leur propriété qu’à partir de 5 ans de possession.

Réinvestissement du montant de la vente et report de l’impôt sur les gains immobiliers

L’impôt sur les gains immobiliers n’est pas toujours exigible immédiatement. Dans certaines circonstances, il peut faire l’objet d’un report. C’est le cas si un nouvel immeuble de même usage et de même nature, est acheté dans un délai raisonnable après la vente (Valais maximum 2 ans), c’est-à-dire si un achat dit de remplacement est effectué. Ce report ne peut s’appliquer que si le bien vendu servait de résidence principale depuis au moins deux ans et si le nouveau bien acquis en remplacement est également acheté et habité par le même propriétaire. Cela ne s’applique donc pas aux résidences secondaires ni aux objets loués. L’impôt n’est reporté que pour la part du gain immobilier qui est investi dans le bien de remplacement, pour autant que le prix du bien de remplacement soit supérieur au prix de vente du bien initial.

Le report de l’imposition a pour effet qu’aucun impôt sur les gains immobiliers (ou seulement une partie de cet impôt) ne soit prélevé au moment de la vente du bien immobilier. Il ne s’agit pas d’une exonération fiscale. En cas de revente ultérieure, tant la plus-value dégagée par l’immeuble de remplacement entre son achat et son aliénation que celle dégagée par l’immeuble remplacé seront imposées, à moins qu’il y ait à nouveau motif de report de l’impôt.

En cas de revente consécutive à un remploi, le prix d’acquisition équivaut aux dépenses d’investissement de l’immeuble de remplacement diminué des gains pour lesquels l’impôt a été reporté. Cette réduction des dépenses d’investissement garantit l’imposition après coup des gains immobiliers non taxés précédemment.

Dans le cas où le prix d’achat du nouveau bien est inférieur aux dépenses d’investissement de l’ancien, seul un report partiel est envisageable. La différence entre le produit de la vente et le montant réinvesti sera imposée immédiatement. Ce sera le cas en particulier si une maison individuelle est vendue pour des raisons liées à l’âge afin d’acheter un appartement plus petit et moins cher.

Exemple de réinvestissement

| Scénario 1 : Prix du bien de remplacement est supérieur au prix de vente du bien initial | Scénario 2 : Prix du bien de remplacement inférieur au coût d’investissement du bien initial | Scénario 2bis : Prix du bien de remplacement inférieur au coût d’investissement du bien initial | |

| Prix de vente | CHF 2’000’000 | CHF 2’000’000 | CHF 2’000’000 |

| Coût d’investissement | CHF 1’400’000 | CHF 1’400’000 | CHF 1’400’000 |

| Gain immobilier | CHF 600’000 | CHF 600’000 | CHF 600’000 |

| Prix d’achat du bien de remplacement | CHF 2’400’000 | CHF 1’600’000 | CHF 1’200’000 |

| Gain immédiatement imposable | CHF 0 | CHF 400’000 | CHF 600’000 |

| Report de l’impôt possible sur | CHF 300’000 | CHF 200’000 | CHF 0 |

Un changement de propriétaire au sein d’une famille, en relation par exemple avec un divorce, peut également donner lieu à un report de l’impôt sur les gains immobiliers. Il en va de même en cas de succession, de donation ou d’avancement d’hoirie. Dans ces cas également, le paiement de l’impôt n’est que remis à plus tard. L’intérêt toutefois est que c’est la durée de possession du propriétaire précédent qui sera prise en compte.

Conclusion

De nombreuses déductions sont possibles afin de diminuer le montant des impôts à payer sur le gain immobilier réalisé en cas de vente d’un bien immobilier. Il est important d’être au fait des déductions possibles afin de conserver les justificatifs au fur et à mesure des dépenses effectuées. Cela pourra vous éviter beaucoup de travail au moment de la vente ainsi que d’optimiser votre situation fiscale.

Nous vous conseillons en outre, avant la signature d’un acte de vente, de prendre conseil auprès de votre fiduciaire ou d’un expert en fiscalité afin que tous les éléments de votre situation spécifique puissent être pris en compte.

Sources :

- Impôt sur les gains immobiliers (mars 2022), Conférence Suisse des Impôts. Document à télécharger ici : d-besteuerung-grundstueckgewinne (003).pdf

- Formulaire de déclaration des gains immobiliers en Valais Microsoft Word – Déclaration IGI_FR_version online.docx (vs.ch)

- Impôt sur les gains immobiliers: la vente d’une maison est imposable | Credit Suisse (credit-suisse.com)

- Acquisition du logement de remplacement – quand l’impôt sur les gains immobiliers est-il exigible? | VZ Vermögenszentrum (vermoegenszentrum.ch)

- Catalogue pour la déduction et la répartition des frais relatifs aux immeubles : PV114062-1_KSV_Liegenschaften_UG_fr_GzD.pdf (vs.ch).